令和5年度(4年分)以前の上場株式等の配当所得等および譲渡所得等の申告・課税について

上場株式等の配当所得等および譲渡所得等(源泉徴収口座分)の申告・課税について

1)申告不要制度

非上場株式等の配当等及び大口株主等※1が支払を受ける上場株式等の配当等に係る所得は、総合課税として課税されます。

しかし、上場株式等(大口株主等※1が受ける場合を除く)に係る配当所得等については、特例として、配当等が支払われる際に道府県民税配当割※2が他の所得と分離して特別徴収により課税関係が終了するため、申告する必要はありません。

また、株主や出資者が株式等を譲渡した場合の譲渡所得等に係る所得割については、他の所得と分離して課税されますが、源泉徴収口座内の上場株式等に係る譲渡所得等に対しては、道府県民税株式等譲渡所得割※3が課税され、特別徴収により課税関係が終了するため、上場株式等に係る譲渡所得等を申告する必要はありません。

※1 大口株主等・・・発行株式の総数等の3%以上に相当する数または金額の株式等を有する個人

※2 道府県民税配当割・・・所得税及び復興所得税の源泉徴収(税率15.315%)と同時に5%の税率により徴収され、配当等の支払をする法人や源泉徴収を選択した特定口座を管理する証券会社を通じて、賦課期日現在に受取人が居住する都道府県に納付される税額

※3 道府県民税株式等譲渡所得割・・・所得税及び復興所得税の源泉徴収(税率15.315%)と同時に5%の税率により徴収され、上場株式等の譲渡所得等の支払を受ける源泉徴収を選択した特定口座を管理する証券会社を通じて、賦課期日現在に受取人が居住する都道府県に納付される税額

2)申告〔市・府民税(個人住民税)〕期限と手続き

2)申告〔市・府民税(個人住民税)〕期限と手続き

申告不要制度を適用する場合は、申告する必要はありません。

ただし、各種所得控除等の適用(配当控除、配当割額控除、株式譲渡所得割控除)や譲渡損失の損益通算及び繰越控除等を行うため総合課税(上場株式等の配当所得等のみ)または申告分離課税を選択して申告することができます。

この場合、「道府県民税配当割」・「道府県民税株式等譲渡所得割」については、市・府民税所得割から税額控除し、控除しきれない額は、還付及び市・府民税均等割額へ充当されます。

ただし、下記の申告期限までに、確定申告が必要です。

期限後の申告の場合、個人住民税(市・府民税)の税額算定に算入できないため、控除(還付等)ができませんので、ご注意ください。

【 例 】 期限後に上場株式等の配当所得等および譲渡所得等(源泉徴収口座分)の確定申告や修正申告(記載誤り等による修正は除く)を行った場合、税額算入できません。

【申告期限】

○申告期限・・・・・ 各年度の納税通知書が送達される日

・住民税が給与から引き落としされる(特別徴収)の方・・・5月上旬

・住民税を個人で納付する(普通徴収)の方・・・・・・・・6月上旬

(※通知書の発送日は年度により前後します。お早めに申告してください。)

【上場株式等に係る譲渡損失および繰越控除の特例】

期限後に譲渡損失および繰越控除の確定申告または市・府民税(個人住民税)の申告をした場合、その年度分以降に損失を繰り越すことができません。

また、期限内に毎年、連続して申告書を提出している場合のみ適応されますので、ご注意ください。

(株式等の譲渡がない年も、譲渡損失額を翌年に繰り越すために期限内の申告が必要です。)

【 例 】 期限後に当該年度以前の譲渡損失の繰越控除をまとめて確定申告しても、翌年度の譲渡損失の繰越控除は適応できません。

【申告した場合の影響】

上場株式等に係る配当所得等および譲渡所得等(源泉徴収口座分)を申告した場合、扶養控除や配偶者控除の適用、非課税判定や国民健康保険料、介護保険の保険料の算定、その他の行政サービス等の基準となる総所得金額等や合計所得金額に加算されますので、ご注意ください。

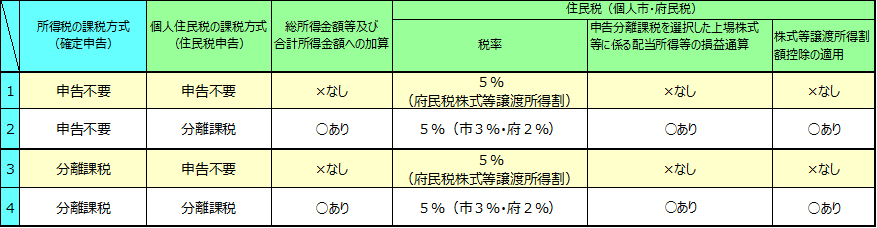

3)上場株式等の配当所得等 および 譲渡所得等(源泉徴収口座内)の所得税と異なる課税方式の選択について

平成29年度税制改正で、上場株式等の配当所得等・源泉徴収口座内の譲渡所得等については、所得税と個人住民税で異なる課税方式(申告不要、分離課税、総合課税)により課税することができると明確化され、申告時に課税方式を選択することが可能となりました。

【例】 所得税は総合課税で申告。個人住民税は申告不要制度を選択

なお、所得税の確定申告後、個人住民税の申告により課税方式の選択をしない場合は、所得税の確定申告における課税方式が適用されます。

■上場株式等に係る配当所得等の課税方式の選択

■上場株式等に係る譲渡所得等の課税方式の選択

※税率は平成26年1月1日以降の税率です。

【参 考】

※合計所得金額・・・上場株式等に係る譲渡損失との損益通算適用後の金額及び繰越控除適用前の金額

※総所得金額等・・・上場株式等に係る譲渡損失との損益通算適用後の金額及び繰越控除適用後の金額

【申告期限】

申告期限・・・・・ 納税通知書が送達される日

・住民税が給与から引き落としされる(特別徴収)の方・・・5月上旬

・住民税を個人で納付する(普通徴収)の方・・・・・・・・6月上旬

(※通知書の発送日は年度により前後します。お早めに申告してください。)

【提出書類】

1)個人住民税(市・府民税)申告書

【記載方法】

ア)申告書の裏面【18.所得税と異なる課税方式に関する事項】に選択する課税方式の□(総合課税、申告分離課税、申告不要制度)をチェックしてください。

イ)上場株式等の配当等や譲渡所得等の金額を確定申告書とは異なるように記入してください。

(※例:上場株式の配当について申告不要を選択する場合、配当欄に0を記入)

2)市民税・府民税申告書付表(上場株式等に関する住民税申告不要等申出書)

3)市町村民税申告書(分離課税等用) 【分離課税の申告(繰越控除の申告を含む)がある場合】

4-1)上場株式等に係る譲渡損失の繰越控除明細書 【繰越控除の申告がある場合】

4-2)上場株式等の譲渡損失明細書 【譲渡損失を翌々年度に繰り越す場合】

5)・確定申告書(控)の写し一式(確定申告書の第1~第4表(1)(2) 株式等に係る譲渡所得等の金額の計算書 など)

・特定口座取引報告書の写しや上場株式等の支払通知書の写しなど

6)本人確認書類(個人番号を確認する書類+本人確認書類)のコピー

※その他課税内容の確認のため、資料の提出を求めることがあります。

【課税方式の選択についての留意事項】

【課税方式の選択についての留意事項】

○簡易口座(源泉徴収されない特定口座および大口株主分)や一般口座での取引に係る所得等は申告不要とすることはできません。

○複数の源泉徴収口座がある場合は、口座ごとに申告するかどうかを選択できます。

○同一の源泉徴収口座内に上場株式等の譲渡所得等・配当所得等がある場合、申告するかどうかを個別に選択できます。ただし、源泉徴収口座内で譲渡損失と配当所得等が損益通算されている場合は、あわせて申告しなければなりません。

○源泉徴収口座以外の上場株式等の配当所得等は、1回に受ける配当等の件数ごとに個別に課税方式の選択ができます。

○上場株式等に係る譲渡損失および繰越控除の特例について(申告不要を選択した場合)

譲渡損失および繰越控除の確定申告を行い、個人住民税で申告不要とした場合、翌年以降、毎年、期限内に連続して申告書を提出する必要があります。

翌年以降、所得税と個人住民税の繰越損失額に相違が生じるため、確定申告と別に個人住民税の譲渡損失額の申告が必要です。

【特定配当等及び特定株式等譲渡所得金額に係る申告手続きの簡素化】

個人住民税において特定配当等及び特定株式等譲渡所得金額に係る所得の全部について源泉分離課税(申告不要)とする場合に、原則として、確定申告書の提出のみで申告手続が完結できるよう、確定申告書における個人住民税に係る附記事項が追加されることになりました(令和3年分所得の申告から適用)

【提出書類の様式】

1)令和5年度市・府民税申告書 (PDFファイル: 4.7MB)

2)市・府民税申告書付表(上場株式等に関する住民税申告不要等申出書) (PDFファイル: 37.2KB)

3)市町村民税申告書(分離課税用) (PDFファイル: 82.1KB)

4-1)上場株式等に係る譲渡損失の繰越控除明細書 (PDFファイル: 81.4KB)

更新日:2023年12月27日